4 בפברואר 2025 | מאת: אמיר כהנוביץ, כלכלן ראשי, פרופיט

ארה"ב לא סופרת אף מדינה, לא צריכה אף אחד, יודעת לייצר הכל בעצמה ולא מתכוונת להתנצל על זה.

לא נותנת דין וחשבון לאו"ם, לא סופרת את מועצת הביטחון, ועידת האקלים? שתתאדה! ארגון הבריאות העולמי? שימות! מקסיקו? סמים ומהגרים. קנדה? ילדה אבודה! האיחוד האירופאי? בזבוז של שטח, שיביאו את גרינלנד. סין? גנבי ידע! רק מדינה אחת בעולם נראה שחשובה להם – ישראל.

ראש ממשלת ישראל הוזמן ראשון לבית הלבן, מוחרגת מרפורמת המכסים למרות גירעון סחר כרוני מולה, היחידה שגורמת לה לשלוח שתי נושאות מטוסים הרחק מחופי ארה"ב, סיוע חוץ חסר פרופורציה ומי שיפגין נגד ישראל? ימצא עצמו במסלול לגירוש. האם כל אלה מלמדים שישראל חסינה משורת העלאות המכסים עליהם טראמפ הכריז בתחילת פברואר? כנראה שלא.

ראיה מקיפה יותר מראה שלא תמיד ישראל זוכה ליחס מיוחד, רק בחודש שעבר ממשל ביידן הפתיע אותנו לרעה כשהחליט להכניס את ישראל לרשימת המדינות האסורות ביצוא שבבי AI, מפתיע לא פחות זה שטראמפ עם כניסתו לתפקיד (ב-20 בינואר) מיהר לחתום על שורה ארוכה של צווים, אבל ביטול הגזירה נגד ישראל לא היה אחד מהם.

תוסיפו על זה שעד לפני שנה וקצת ישראלים עדיין היו נדרשים לוויזה לארה"ב, כמו אחרונת מדינות המהגרים. גם הסכם הסחר החופשי של ארה"ב עם ישראל הוא לא תעודת ביטוח, כשגם לקנדה ומקסיקו יש כזה (הסכם USMCA). ולהיפך, נראה שארה"ב לא התחילה את מלחמת הסחר עם האגוזים הרכים יותר, אלא פנתה ישר לקשים, סין, קנדה ומקסיקו, עם אזהרות שהאיחוד האירופאי הבא בתור. כלומר אם ארה"ב נוקטת בגישת "יראו ויראו" אז דווקא אותה החברות עם ארה"ב עשויה להיות בעוכריה של ישראל.

מכסים על יצוא לארה"ב זה הדבר האחרון שאנחנו צריכים עכשיו, כשגם מבחינת הסחר וגם מבחינת המיסים אנחנו אוכלים עכשיו מרורים. באירופה גוברת הדה-לגיטימציה לישראל, נתוני הסחר הראו נפילת יצוא השירותים בנוב' ב- 6.2% (ללא חברות הזנק), ומבחינת המיסים המדינה נאבקת עם עלויות המלחמה הגבוהות (שהתבטאה בקפיצת החוב לתוצר ב-2024 ל- 69% מהתמ"ג) ובהעלאת המע"מ בינואר מ-17% ל-18%.

למרות שישראל לא חסינה להטלת מכסים אמריקאיים, סביר שאלה לא יוטלו מכיוון שמטרתם העיקרית היא לא תמיכה בתעשייה האמריקאית ושיפור מאזן הסחר של ארה"ב אלא בהשגת מנופי לחץ במישורים אחרים, כמו אלה שהוזכרו לעיל.

למעשה התעשייה האמריקאית אפילו זקוקה לאותם חומרי גלם ומוצרי יסוד נטולי מכסים כדי לייצר ביעילות, הצרכנים האמריקאים זקוקים לכוח קניה חזק והבנק המרכזי זקוק למחירים נמוכים כדי להוריד את הריבית. אבל מבחינת ארה"ב המחיר שתשלם על אותן העלאות מכסים זניח לעומת התועלת האפשרית מהן, שכן עבורה סחר חוץ הוא חלק קטן מהכלכלה (שברובה פנימית), בעוד שעבור שותפות הסחר שלה זה לפעמים עניין של חיים ומוות כלכלי.

ככל וזאת מטרת המכסים ישראל כן חסינה שכן לארה"ב יש לא מעט מנופי לחץ אחרים עליה, כמו התלות הישראלית ביצוא והסיוע הביטחוני, הקול האמריקאי בהצבעות באו"ם ובמועצת הביטחון ועוד. אגב, גם אם הטלת המכסים כן נועדה להקטין את גירעון הסחר, אז ישראל לא שווה את הנייר שעליו יחתמו את הצו, שכן משקלה מתוך היבוא האמריקאי זניח וקטן מ-0.7%.

ככל וישראל תמשיך ליהנות מחסינות מאותם מכסים מעמדה העולמי הופך להיות תחרותי יותר, שכן היא אחת ממספר מצומצם מאד של מדינות מפותחות שנהנות מהסכמי סחר חופשי הדדים גם עם ארה"ב וגם עם אירופה, ושבנוסף מציעה לחברות תשתית טכנולוגית מפותחת, כח אדם מיומן, עצמאות אנרגטית גדולה (בטח מזאת של אירופה) ומיקום גיאוגרפי טקטי, בין מזרח למערב (להבדיל מאוסטרליה וניו-זילנד). כלומר, בבואן של חברות גלובאליות לבחור אסטרטגיה גיאוגרפית ישראל תהיה אופציה מועדפת.

היתרונות הללו של ישראל עשויים להסביר את זרימת ההשקעות הבולטת, שהתבטאה בחודשים האחרונים בעליות בולטות בשוק המניות המקומי, בהתאוששות הפעילות הכלכלית (קפיצת המדד המשולב של בנק ישראל בדצמבר ב-0.7%) ובהמשך ירידת פרמיית סיכון החוב (כשזאת כבר מגלמת יותר מ- 2 העלאות דירוג).

בהקשר הזה אגב, אפשרי שדווקא הפחתות הדירוג דחפו את האמריקאים לקחת על עצמם יותר במימון עלות המלחמה, בקצב חודשי שהגיע לפי חלק מהערכות ל-2 מיליארד דולר! כלומר, שבאופן פרדוקסלי דווקא הפחתות הדירוג אחראיות במידה מסוימת לחלק מהתחזקות השקל. אבל זה כבר למאמר אחר.

בשורה תחתונה, ככל שארה"ב תמשיך להיות נוקשה יותר במדיניות הסחר שלה ובמקביל רכה כלפי ישראל (שלא משנה כרגע הסיבות), מעמדה הכלכלי היחסי של ישראל ימשיך להשתפר, והשקל להתחזק.

בהסתכלות קדימה, נראה שיש שתי משוכות בולטות שאם נצלח אותן נוכל לראות את כלכלת ישראל מתקדמת יותר אל תוך 2025, הראשונה היא כמובן התמודדות עם האיומים הביטחוניים, כשבהקשר הזה נורמליזציה עם סעודיה תהיה פריצת דרך משמעותית, והשנייה היא שאלת הריבית המקומית, כשהפחתתה תיתן דחיפה משמעותית לענף הנדל"ן ולהשקעות בכלל.

מדד המחירים לצרכן של דצמבר הראה שיש עוד דרך לעבור, כשהאינפלציה בדצמבר הייתה עדיין "דביקה" ומעל ליעד בנק ישראל (3.2%), אך מצד שני גם לא גבוהה מדי. ככל שהשקל ימשיך להתחזק, העלאת המע"מ תתפוגג ורפורמת "מה שטוב לאירופה" תעמיק, כך סביר להניח שהאינפלציה תוכל לחזור להתקרר ובנק ישראל יוכל לחדש את הפחתות הריבית.

בימים האחרונים נגיד בנק ישראל, ירון, כבר דיבר על הפחתה אחת או שתיים בהמשך השנה.

חברת DeepSeek הסינית זעזעה בינואר את העולם כשהשיקה מודל בינה מלאכותית חדש, המכונה R1, שהציע ביצועים המשתווים ואף עולים ביחס לאלה של המתחרים המובילים (כמו ChatGPT) וזאת למרות שפותח בעלות נמוכה עם שימוש במשאבי מחשוב מצומצמים ואף זמין בקוד פתוח. מניות חברות טכנולוגיה והשבבים בוול-סטריט הגיבו בירידות חדות.

הפיתוח ערער את הנחות השוק לגבי הצורך בהשקעות עתק ובכוח חישובי עצום לפיתוח בינה מלאכותית מתקדמת ונראה שאלה שהשקיעו סכומי עתק או ציפו להנות מאותן השקעות ענק עלולות לגלות שאלה היו בזבוז.

ככל שזה יקרה הירידות שראינו בהן השבוע עשויות להתחדש ורגע השקת המודל הסיני עשוי להתברר כמו שיש שמעריכים "רגע הספוטניק של ה-AI ", בהקבלה ליום שבו האמריקאים גילו שהרוסים עקפו אותם במרוץ לחלל.

ועדיין, רוב גופי ההשקעות בעולם מקטינים מחשיבות האירוע הסיני.

למשל, כלכלני ברנשטיין כתבו כי הטענה שפיתוח המודל של DeepSeek עלה רק 5 מיליון דולר מטעה, כשבפועל היא השתמשה בלא פחות מ- 2,048 יחידות GPU מסוג H800 של אינבידיה (שכרוך בעלויות עצומות). בנוסף הם מסבירים שהמודל הסיני משתמש בארכיטקטורת "תערובת מומחים" (Mixture-of-Experts), המיועדת להפחתת עלויות האימון והתפעול על ידי הפעלת חלק מהפרמטרים בלבד בכל זמן נתון, וזו איננה פריצת דרך אלא מעקף צפוי וידוע.

כלכלני Wedbush הגדילו לטעון שאף חברה אמריקאית בכל מקרה לא תשתמש במודל הסיני הזה לתשתית ה-AI שלהם, ולא דווקא בגלל בעיות פיקוח ואבטחה, אלא כי אין לו את הקנה מידה או היכולת להתחרות בתשתית ה-AI הקיימת.

כלכלני Citi כתבו כי למרות ההתפתחות הם מותירים את הדירוג שלהם למניית Nvidia על "קניה", כשהם ספקנים לגבי היכולת של DeepSeek להגיע להישגים ללא שימוש ב-GPU מתקדמים.

כמוהם, כלכלני ג'י-פי מורגן המליצו ללקוחותיהם לשמור על קור רוח ולא לבצע שינויים פזיזים בתיק ההשקעות.

למרות אחדות הדעים, כל הגופים שעכשיו מקטינים מחשיבות האירוע הם גם אלה שלא צפו אותו מגיע, ואולי מנסים להגן על כבודם. אך גם אם הם צודקים, עדיין כדאי "לא לפספס משבר טוב" ולהסיק ממנו תובנות.

והנה השלוש שלי, אחת, גם אם אירוע DeepSeek לא יטרוף את הקלפים בכל הנוגע להנחות היסוד לתמחור החברות הוא כן קריאת השכמה לכל מי שחושב שהחברות המובילות היום את תחום ה-AI חסינות מפני איבוד רלוונטיות והחלפה.

שניה, בזמן שמניות חברות ה-AI בארה"ב נפלו על רקע ההתפתחות, יתר רוב המניות ושוק אגרות החוב רשמו ברובם עליות, מה שעשוי לנבוע מכך שהמודל הזול והיעיל של DeepSeek הוא בעצם בשורה טובה ליתר החברות במדד, כשהן יוכלו ליהנות ולצמוח במהירות מבלי להשאיר נתח מרווחי אותה התייעלות לענקיות הטכנולוגיה.

תובנה שלישית קשורה לכך שהשיבוש הזה מגיע מסין – סין! רבים שבויים בקונספציה שהמהפכה הטכנולוגית בהכרח תגיע תמיד מחברות אמריקאיות ופתאום מגלים שהכל אפשרי. העשור הבא עשוי להיות העשור של השווקים המתפתחים, ושל סין בפרט.

כמו ששנות ה-80 היו העשור של שוק המניות היפני. מי שכבר התחיל להרהר בכך אלה כלכלני בלקרוק שכתבו בתגובה כי הפוטנציאל של סין בתחום הבינה המלאכותית גובר ומהווה להערכתם הזדמנות להשקעה.

לסיכום, בין אם אירוע DeepSeek יברר כ"רגע ספוטניק" או לא הוא סוג של קריאת השקמה להרבה קונספציות, וצריך לגרום לכל משקיע לבצע הערכה מחודשת לתמהיל ההשקעות שלו ומוכנותו לעשור של מהפכות שלא בטוח מי יובילו אותן.

בסוף ינואר, מדדי המניות המרכזיים בארה"ב, כמו S&P 500, דאו ג'ונס ונאסד"ק, רשמו ירידות, בין היתר בשל חששות מהטלת מכסים חדשים על ידי הממשל.

בינתיים ביתר הכלכלה, התוצר האמריקאי אכזב ברבעון הרביעי, כשהתרחב בקצב שנתי של 2.3%, לעומת צפי לקצב של 2.6% ובהשוואה ל-3.1% ברבעון הקודם.

עם זאת, היסודות הכלכליים נותרו יציבים, כפי שהעידו למשל נתון תביעות האבטלה השבועיות שירדו ל-207,000 – הנמוך ביותר בשלושת השבועות האחרונים, והוצאות הצרכנים שהתרחבו בדצמבר ב-0.7%, מעבר לציפיות הכלכלנים, ובסך של 4.2% ברבעון הרביעי, הצמיחה הגדולה ביותר כמעט בשנתיים האחרונות. הביקוש הגבוה תמך גם בהתחממות האינפלציה (CPI) שעלתה בדצמבר ב-2.9%, הרמה הגבוהה ביותר בחמשת החודשים האחרונים, מה שמעיד על אינפלציה דביקה שתקשה על הבנק הפדרלי להוריד את הריבית.

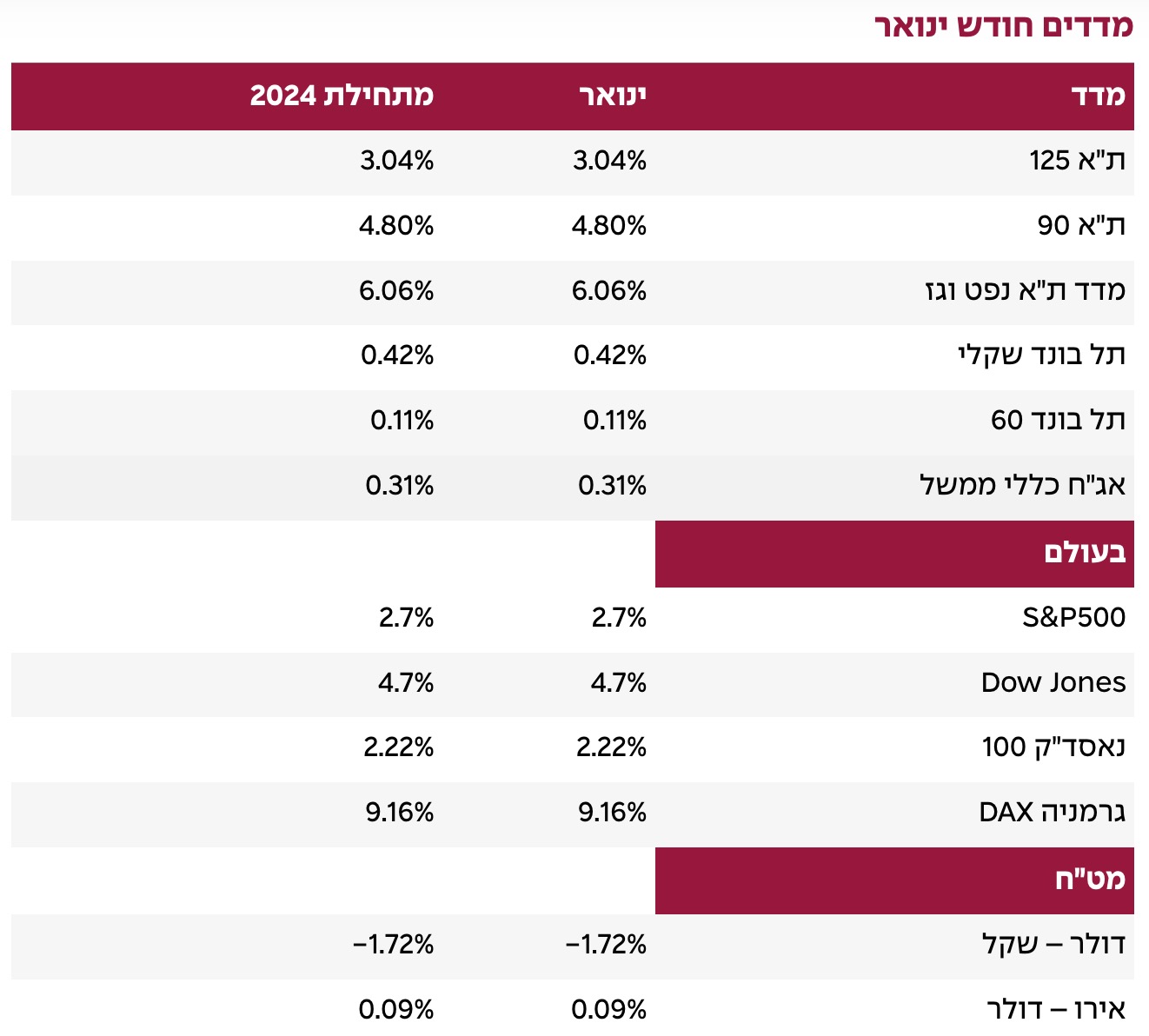

ואכן, יו"ר הפד, פאואל, לא נתן בפגישה בינואר הדרכה לגבי המשך הפחתות. למרות זאת, נציין כי השוק כן מתמחר הפחתה כזאת כבר במאי. מנגד, באירופה הבנק המרכזי, ה-ECB, ממשיך בהפחתת הריבית ל-2.75%, כשלדבריו הוא מזהה "רוח נגדית" לכלכלה האירופאית. בתגובה וגם על רקע הפתעות חיוביות בדיווחי חברות, שוק המניות באירופה רשם זינוק חד בינואר (מדד היורו-סטוקס50 זינק ב-8.0%). לטובה בלט מדד המניות הגרמני, ה-DAX, שזינק ב-9.2%.

לסיכום, ארה"ב מתנתקת מהעולם, כשהיא פותחת כמה חזיתות נגד גושי הסחר הגדולים שלה, היא מתנתקת גם במדיניות המוניטרית שלה, וגם שוקי ההון שלה, שנהגו בשנתיים האחרונות להוביל על ביצועי רוב המדדים בעולם, עברו בינואר להישרך מאחור. מה שמדגים שוב, עד כמה קונספציות נוטות להישבר ועד כמה חשוב לשבת על תיק השקעות מאוזן.

הסקירה כוללת תחזיות והערכות המהוות מידע צופה פני עתיד, כהגדרת מונח זה בחוק ניירות ערך, תשכ"ח-1968, אשר נשענות על נתונים הנמצאים בידי פרופיט למועד זה. התממשותן של תחזיות והערכות אלה אינה בשליטת פרופיט ומטבע הדברים הן עשויות שלא להתממש או להתממש באופן חלקי או שונה מכפי שיתואר בסיקרה. אין בתוכן משום תחליף לייעוץ ו/או שיווק פנסיוני ו/או שיווק השקעות ו/או ייעוץ מס המותאם ללקוח או המלצה בנוגע לכדאיות השקעה במוצרים פנסיוניים או פיננסים כלשהם, ואין בדברים משום הזמנה או הצעה לביצוע פעולות במוצרים פנסיוניים או פיננסים כלשהם. לעורך הסקירה – ו/או לפרופיט עשוי להיות עניין אישי בנושא הסקירה. אין באמור להוות התחייבות לתשואה, ואין במידע על תשואות שהושגו בעבר כדי להעיד על תשואות שתושגנה בעתיד. המידע המוצג הוא חומר מסייע בלבד, הנשען על אומדנים והערכות החברה שמטבע הדברים, אפשר ויתבררו כחסרים או בלתי מעודכנים וכן עלולות להתגלות סטיות בין ההערכות המובאות במידע לבין התוצאות בפועל. אין לראות במידע זה כעובדתי או כמידע שלם וממצה של ההיבטים הכרוכים בניירות ערך ו/או בנכסים הפיננסיים או הפנסיוניים המוזכרים בו.

אין באמור למצות ו/או להחליף את הוראות ההסדר התחיקתי. אין להעתיק ו/או להפיץ ו/או לשדר ו/או לפרסם את האמור, ללא קבלת אישור מראש ובכתב מאת פרופיט.

העושה שימוש במידע עושה זאת על אחריותו בלבד.

22 בינואר 2026

6 בינואר 2026

16 בדצמבר 2025

1 בדצמבר 2025

11 בנובמבר 2025

1 בנובמבר 2025

28 באוקטובר 2025

1 באוקטובר 2025

15 בספטמבר 2025

בפרופיט, מובילים חדשנות ועשייה - אנחנו מאמינים ששירות יוצא דופן נולד משילוב של מקצועיות, הקשבה וחשיבה חדשה. בזכות המתכננים והסוכנים שלנו, שפועלים בגישה הוליסטית ומתוך מחויבות אמיתית ללקוחות, הצלחנו לבנות קהילה שמובילה שינוי אמיתי בשוק הפיננסי בישראל.