אל תוך החששות לגבי כניסת כלכלת ארה"ב למיתון במחצית השנייה של 2025 ,שהחלו בחודשים האחרונים, הגיע חודש מאי והביא עימו פרץ אופטימיות, גם בציבור וגם בשוקי המניות. האופטימיות הזאת השתקפה למשל במדד אמון הצרכנים בארה"ב (של הקונפרנס בורד), שבפעם הראשונה מאז בחירתו של טראמפ רשם עליה. ולא סתם עליה, אלא הגדולה ביותר בארבע שנים האחרונות (וטובה באופן דרמטי מהתחזיות המוקדמות). תת המדד שלו, בנוגע לציפיות הציבור למצב הכלכלה בששת החודשים הבאים, זינק בשיעור הגבוה ביותר מאז 2011 , כשברקע בלטו שיחות פיוס אמריקאיות עם נשיאת הנציבות האירופית, אורסולה פון דר ליין, וההסכמה של ארה"ב וסין (ב 12- במאי) להפחית את המכסים על סחורות ל 90- יום (במהלכם ינסו להגיע להסכמות קבועות).

לאופטימיות תרמה גם הפסקת האש בין ארה״ב לחות׳ים, מה שיאפשר את שובם של נתיבי הסחר לתעלת סואץ. האופטימיות החלה כנראה עוד קודם להפסקת האש במלחמת הסחר, כך משתקף מעמדות הציבור לגבי מצב העסקים הנוכחי אשר רשם גם הוא עליה חדה. למרות האופטימיות האמורה, כשצרכנים נשאלו על ציפיותיהם לגבי זמינות המשרות דווקא שם נרשמה התדרדרות, חודש חמישי ברציפות. את הדיסוננס הזה יתכן שניתן ליישב באמצעות ציפיות גוברות לאימוץ מודלים של בינה מלאכותית (AI) לשוק העבודה, תופעה שמצד אחד תיעל את פעילות החברות, אך גם תחסוך בצורך בעובדים. המקרה הזה מהווה הזמנות להדגים שלא כל אבטלה היא בהכרח רעה, ויש הבדל בין אבטלה שנובעת ממשבר כלכלי (ופיטורים) לבין התייעלות כלכלית שמאפשרת פיטורים. השנייה מהווה בסיס לצמיחה, כשהיא מאפשרת בשלב הבא הסטת עובדים לטובת הקמת תעשיות חדשות – האבולוציה של הכלכלה.

"הצד השני של המטבע" של הנסיגה ממלחמת המכסים והאופטימיות לגבי הכלכלה הוא שוק האג"ח… הנסיגה מהטלת המכסים, יחד עם מתווה ממושך של גידול מבני וכרוני בחוב האמריקאי, צפוי להביא את סך החוב האמריקאי שעומד כיום על 36.2 טריליון דולר, משיעור של 124% מהתמ"ג כיום עד ל 156%- בשנת 2055 . התנפחות החוב, ובמיוחד כשזאת מתרחשת בעשור של צמיחה כלכלית מהירה (למעט 2020), מחליש את מעמדה הגלובאלי של ארה"ב. שכן החוב הגדול מקטין מהיכולת של ארה"ב להגיב לאיומים כלכליים משמעותיים כשיגיעו, שוחק את היכולת שלה להשקיע בצמיחה, שכן תשלומי הריבית הגדלים הולכים ומכבידים על התקציב. להמחשה, בשנת 2035 תשלומי הריבית שלה צפויים לעלות על 1.8 טריליון דולר כל שנה. כלומר יותר מההוצאות הנוכחיות על ביטחון, חינוך ותחבורה גם יחד! בנוסף, המימון של הגירעונות דוחק בארה"ב לפנות לגייס חוב בשווקים הגלובאליים, מה שהופך אותה לתלויה יותר ויותר בגירעון סחר (שמאזן את אותן תנועות הון אל החוב האמריקאי). מעל כל אלה כלכלת ארה"ב נהיית רגישה יותר לשינויים בריבית וככל שאלה ידרשו מתישהו לעלות היא תחווה תנועת מלקחיים של הידוק מוניטרי ופיסקלי גם יחד. כתוצאה מהתפתחויות אלה ועוד סוכנות דירוג האשראי פיץ' החליטה בחודש מאי להפחית את דירוג האשראי של ארה"ב מהדירוג המושלם של AAA ל- AA , מהלך שמגולם גם בפרמיות הסיכון שעלו בשוק האג"ח, וגרמו להפסדים למחזיקים בהן. גורם

נוסף להפסדים הללו הוא הבנק המרכזי בארה"ב, הפד, שב 7- במאי החליט להותיר את הריבית בטווח של 4.25%-4.50% , והדגיש סיכונים סימטריים לאינפלציה אך במקביל המשיך למכור אג"ח מהמאזן שלו, ותרם לירידת המחיר הבולטת שלהן במאי (עליית תשואות).

בזמן שבארה"ב הפד מקרר כאמור את הציפיות להפחתת ריבית, מהרמה הנוכחית של 4.50% , והתשואות עולות, הבנק המרכזי באירופה בכיוון הפוך, כשממשיך לדברר מתווה של הפחתות מהיר. נגיד הבנק הצרפתי, וילרואה, ציין ב 27- במאי כי“נרמול הריבית טרם הושלם” ורמז להפחתה נוספת כבר ב 5- ביוני. זאת כידוע לאחר שהריבית באירופה כבר הופחתה עד כה מרמה של 4.5% ל 2.4%- . התיאוריה הכלכלית טוענת שפער ריביות כזה מהווה ווקטור להתחזקות המטבע בעל הריבית הגבוהה יותר, אך במקרה הנוכחי אנחנו עדים להיחלשות של הדולר לעומת היורו. בהתייחסות של נשיאת הבנק האירופי, לגארד, היא אמרה כי מדיניות המכסים הלא צפויה של נשיא ארה"ב "פותחת הזדמנות ליורו לתפוס מקום מרכזי יותר בבמה העולמית", כשלאיחוד האירופי יש את "הרשת הגדולה ביותר של הסכמי סחר בעולם". כלומר שלמרות הריבית הגבוהה יותר על הדולר היורו נהנה מסנטימנט חיובי חזק. באופן אבסורדי השילוב של ריבית נמוכה יותר באירופה, זינוק בהוצאות הצפויות על ביטחון וסנטימנט חיובי משפרות את תחזית הצמיחה ליבשת ואגב כך מושכות אליה משקיעים נוספים ובכך מכניסים את היורו למעגל קסמים חיובי. עם זאת הבנק האירופאי לא ירצה לראות את היורו ממשיך לזנק ללא הפסקה וימשיך להוריד את הריבית כדי לרסן אותו. בשלב מסוים הוא עשוי להצליח בכך, מה שצריך להערכתנו להרתיע משקיעים מהתלהבות יתר לגביו.

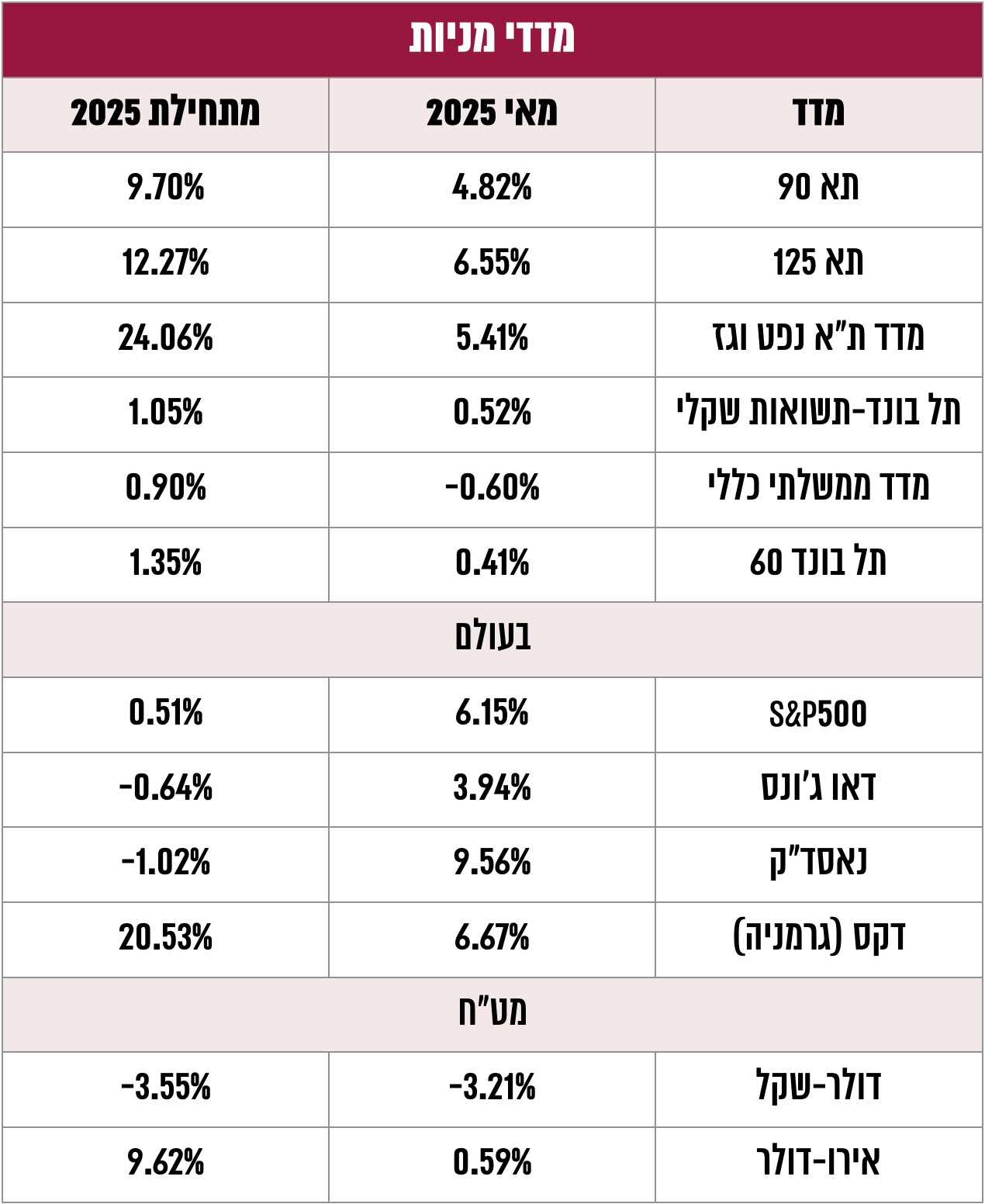

שוק המניות בתל אביב סיים גם את חודש מאי בעליות שערים חדות, מדד ת"א 125 עלה ב – 6.6% , הרבה מעל לרוב מדדי המניות בעולם ואם לוקחים בחשבון גם את התחזקות השקל אז ביצועי מדד המניות בתל אביב כבר נכנס לעשיריה הראשונה של שוקי המניות החזקים בעולם. העליות בת"א בולטות לטובה גם לאור הרכב המניות שהובילו אותן. בעוד בעולם העליות נשענו בעיקר על מניות הטכנולוגיה, בישראל בלטו בעיקר מניות הפיננסים, על רקע דו"חות חזקים של הבנקים וחברות הביטוח. חוזקה יוצאת דופן כזאת קשורה לרוב לשינויים בריבית או לשיפור בתחזיות הצמיחה, אך מכיוון שהציפיות לריבית נותרו די אנמיות, נראה שהרוח החיובית קשורה בעיקר להתאוששות הפעילות הכלכלית.

נתוני הלמ"ס שפורסמו במאי אכן הראו שכלכלת ישראל הצליחה סוף סוף להתאושש, עם צמיחה ברבעון הראשון בקצב שנתי של 3.4% (לעומת הדשדוש שחוותה ב- 2024). אך מאז שהרבעון הראשון הסתיים החדשות ברובן אכזבו, כשבחודש מאי לבדו סוכנות הדירוג S&P הותירה "תחזית שלילית" לדירוג האג"ח של ישראל, תשעה טילים נורו מתימן (כשאחד מהם פגע בנתב"ג והוביל לשיבושים קשים בתעבורה האווירית?), ממשל טרמאפ קירר דה-פאקטו את היחסים עם ישראל, מה שהתבטא בין היתר בדילוג על ישראל במסעו במזה"ת, קידום שת"פ כלכלי-גרעיני אזרחי עם סעודיה ללא הדרישה לנורמליזציה עם ישראל, קידום יחסים עם מנהיג המורדים בסוריה ועם איראן למרות התנגדות ישראל, הסכם הפסקת אש עם החות'ים ללא שילוב ישראל ואולי מעל הכל שיחות והסכמות ישירות עם חמאס. כלומר כל אלה ועדיין שוק המניות בתל אביב היה

מהחזקים בעולם. נראה ששוק המניות בתל אביב עמיד בפני הכל, למעט דבר אחד –השבתת מערכת החינוך:

עוד בסוף 2023 ותחילת 2024 בנק ישראל פרסם תחזית לכלכלה ישראל כפונקציה תרחישים בנוגע להתפתחות המלחמה. בתרחיש החמור שתיאר בנק ישראל הניח שהמלחמה תימשך מעבר לרבעון הראשון של 2024 , עם אפשרות להמשך עימותים בעצימות משתנה לאורך השנה. בנוסף הניח התרחבות הלחימה לחזית הצפונית, כולל עימותים עם חיזבאללה בגבול לבנון וסוריה, וכן תקיפות טילים וכטב"מים מצד החות'ים בתימן, בעיקר לעבר אזור אילת. בפועל קרה תרחיש חמור הרבה יותר: המלחמה לא רק שעברה את הרבעון הראשון של 2024 אלא נמשכת עדיין באמצע 2025. מעבר לה, החזית הצפונית נפתחה באופן מלא, החזית עם הח'ותים בתימן הייתה רחבה יותר ונפתחה חזית ישירה גם עם איראן, אשר שיגרה על ישראל מאות טילים, תרחיש שבנק ישראל בכלל לא כלל בתרחישים הרשמים שלו. כדי לנתח את הדיסוננס בין התרחיש המלחמתי החמור לבין שוק המניות החזק צריך לחזור ולהבין את התמסורת בין השניים, וספויילר: הוא עובר בעיקר דרך מערכת החינוך.

כמובן שלמלחמה השפעות רבות על מצב החברות, במיוחד ברמת המיקרו, על ענפים כמו תיירות, מסעדות, התעשיה הביטחונית וכדומה. תמסורות נוספות הן בריסון הצריכה הפרטית, הגדלת ההוצאה הציבורית, פגיעה בסחר וכדומה. אבל נראה שההשפעה העיקרת של המלחמה על הכלכלה היא דרך הפגיעה בהיצע העובדים, כלומר בעיקר תוצאה של תופעות כגון פינוי אוכלוסיות, בריחת עובדים זרים, גיוס מילואים וסגירת מערכת החינוך (אשר מקשה על הגיעה לעבודה), כשבניהם הגורם האחרון הוא המשמעותי ביותר! לפי הערכות מוקדמות של בנק ישראל ההפסד למשק כתוצאה מירידת היצע העבודה בשלושת השבועות הראשונים של המלחמה היה כ־ 2.3מיליארד ש"ח לשבוע (בנק ישראל, ניתוח מיוחד, 2023 ), אך למרות שהמלחמה נמשכה, מאז פתיחת מערכת החינוך במרבית חלקי הארץ טרפה את הקלפים והורידה את היקף הפגיעה שקשורה לירידת היצע עבודה באופן דרמטי, של פחות ממיליארד שקל לשבוע. מעניין שבתחילת חודש מאי התקיימו שוב שיבושים במערכת החינוך בישראל, הפעם על רקע עיצומים ספונטניים של מורים בשל קיצוץ שכר, אך אלה היו קצרים וחלקים, ולא הספיקו לייצר נזק משמעותי. אך הם ממחישים כי האיומים על הכלכלה והסקטור העסקי אינם רק מחמאס, ועלולים להגיע גם ממקומות לא צפויים כמו מהסתדרות המורים.

מלבד ההתדרדרות הגאו-פוליטית ושיבושי מערכת החינוך גם האינדיקטורים הכלכליים לגבי התקופה שלאחר הרבעון הראשון הפתיעו ברובם לרעה. בניהם בלטו עליית שיעור האבטלה מ 2.9%- ל 3.0%- , והאינפלציה לחודש אפריל שזינקה ב 1.1%- , העלייה החודשית החדה מזה 4 שנים, ולעומת צפי מוקדם לעליה של 0.6% , לשינוי שנתי של 3.6% (גבוה מהגבול העליון של יעד האינפלציה). מעניין שאפילו מהאינפלציה הגבוהה הזאת שוק המניות התעלם, עדות נוספת ליכולת של השוק לתעתע במשקיעים:

מדד המחירים לצרכן לחודש אפריל, שפורסם באמצע מאי, הפתיע כאמור לרעה, אך לא גרר אחריו ירידות בשוקי המניות, שונה מאד ממה שקרה בשנת 2022 , כשאז התחממות האינפלציה גררה אחריה מדיניות מוניטרית מצמצמת (העלאות ריבית(

ובעקבותיה ירידות שערים חדות. זאת הזדמנות להבחין בכך שלא כל האינפלציות נולדו שוות. בעוד ב 2022- האינפלציה נתפסה כהתחממות בת-קיימא, הפעם ההפתעה האינפלציונית נתפסה כזמנית כשציפיות האינפלציה הגלומות קדימה לא עלו בעקבות המדד הגבוה – אלה ל 12- חודשים קדימה אף ירדו לרגעים לאחר הפרסום מתחת ל 2.0%- , כלומר מתחת למרכז יעד בנק ישראל. גם ההסבר להפתעה נראה זמני כשנבע בעיקר ממחירי הטיסות. זאת כנראה גם הסיבה שהמשקיעים המשיכו להעריך שהמדד הגבוה הזה לא ימנע מבנק ישראל לבצע השנה הפחתת ריבית, מרמה של 4.50% ל- 4.25.

ככל שמדיניות הריבית לא תושפע ממנו מדד גבוה אף עשוי אפילו להתגלות כחדשות טובות לשוק המניות, שכן האינפלציה משקפת למעשה את עליות המחירים שהחברות ביצעו, אותן חברות שהמשקיעים מחזיקים את מניותיהן. במילים אחרות – בעוד לצרכן עליות מחירים הן בשורות רעות, לעסקים הן בשורות טובות (כל עוד לא דוחפות לעליות ריבית). בהקשר הזה מספיק להסתכל על מצבן המעולה של מניות חברות התעופה המקומיות, אותן אלה שהעלו את המחירים שהשתקפו במדד הגבוה.

הסקירה כוללת תחזיות והערכות המהוות מידע צופה פני עתיד, כהגדרת מונח זה בחוק ניירות ערך, תשכ"ח-1968, אשר נשענות על נתונים הנמצאים בידי פרופיט למועד זה. התממשותן של תחזיות והערכות אלה אינה בשליטת פרופיט ומטבע הדברים הן עשויות שלא להתממש או להתממש באופן חלקי או שונה מכפי שיתואר בסיקרה. אין בתוכן משום תחליף לייעוץ ו/או שיווק פנסיוני ו/או שיווק השקעות ו/או ייעוץ מס המותאם ללקוח או המלצה בנוגע לכדאיות השקעה במוצרים פנסיוניים או פיננסים כלשהם, ואין בדברים משום הזמנה או הצעה לביצוע פעולות במוצרים פנסיוניים או פיננסים כלשהם. לעורך הסקירה – ו/או לפרופיט עשוי להיות עניין אישי בנושא הסקירה. אין באמור להוות התחייבות לתשואה, ואין במידע על תשואות שהושגו בעבר כדי להעיד על תשואות שתושגנה בעתיד. המידע המוצג הוא חומר מסייע בלבד, הנשען על אומדנים והערכות החברה שמטבע הדברים, אפשר ויתבררו כחסרים או בלתי מעודכנים וכן עלולות להתגלות סטיות בין ההערכות המובאות במידע לבין התוצאות בפועל. אין לראות במידע זה כעובדתי או כמידע שלם וממצה של ההיבטים הכרוכים בניירות ערך ו/או בנכסים הפיננסיים או הפנסיוניים המוזכרים בו.

אין באמור למצות ו/או להחליף את הוראות ההסדר התחיקתי. אין להעתיק ו/או להפיץ ו/או לשדר ו/או לפרסם את האמור, ללא קבלת אישור מראש ובכתב מאת פרופיט.

העושה שימוש במידע עושה זאת על אחריותו בלבד.