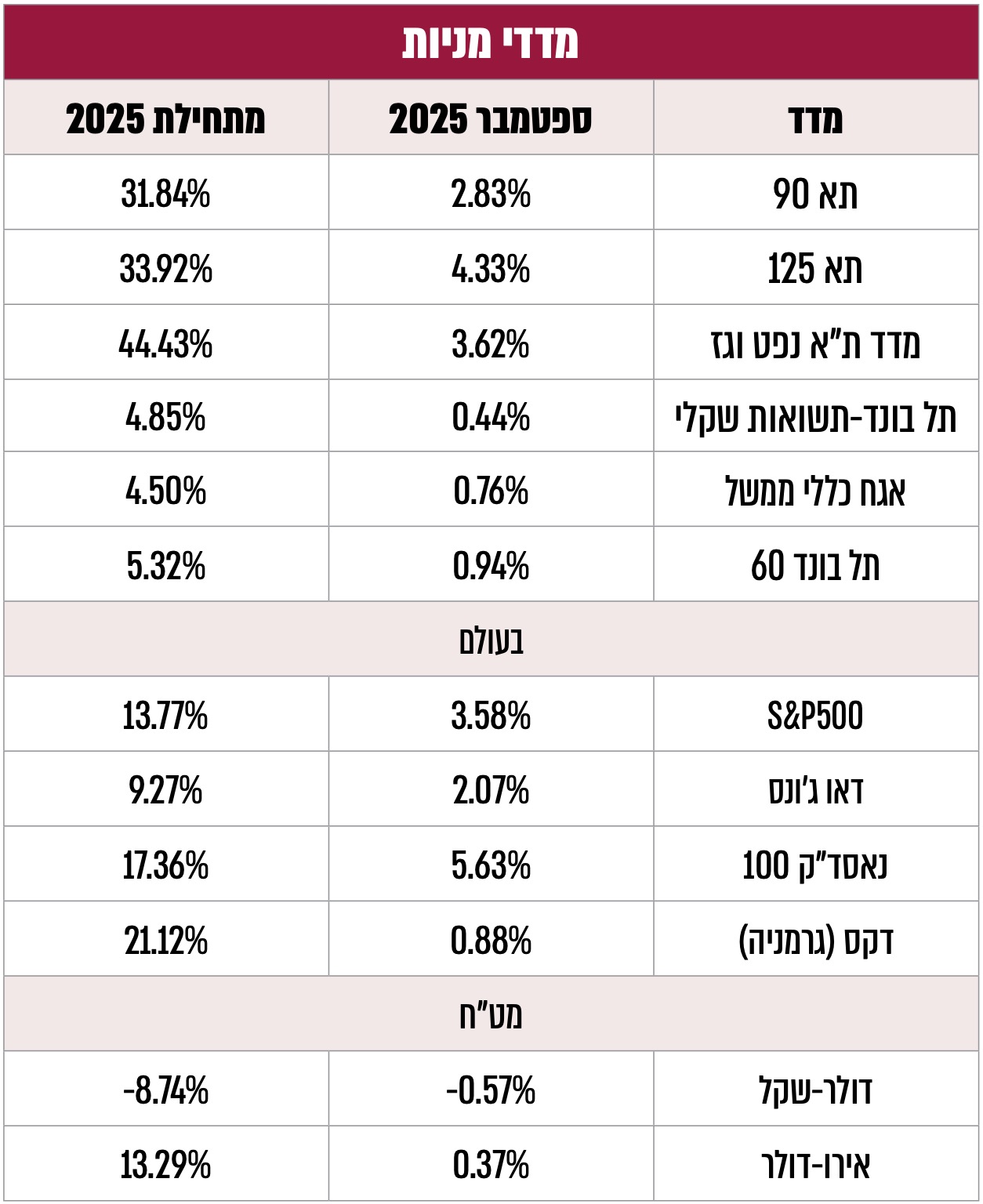

"תסמונת ספטמבר" מתארת את תופעת הירידות המאפיינת בד"כ את חודשי ספטמבר במדד ה-S&P500, כשמאז 1950 התאפיינו חודשי ספטמבר בירידה ממוצעת של 0.6%. אבל כמו הרבה סטטיסטיקות היסטוריות, הן טובות בעיקר לעבר ולא לחיזוי העתיד. ספטמבר השנה התאפיין בעליות, ומדד ה-S&P500 רשם עליה של 3.58%. בין היתר על רקע חזרתו של הבנק הפדרלי להפחתת ריבית (מ-4.50% ל-4.25%), והערכות שאלה גם ימשכו (גם בשל נתונים חלשים חדשים בספטמבר על ירידה בהיקף המשרות החדשות והמשך התקררות האינפלציה), וגם בשל דיווחים של חברות ענק על המשך השקעות הון (CapEx), בעיקר בעולמות ה-AI, מה שעודד את המשקיעים לגבי עתיד הצמיחה.

אך למרות העליות הללו נראה שטרנד ההשקעה ב-S&P500, המשיך להיבלם גם בספטמבר, כשהחוסכים כנראה עדיין מבוהלים מהתנודתיות הקשה שלו במרץ- אפריל, חשש מ"פחד גבהים" ואולי גם בשל שינוי הכיוון של רבים מהמנטורים להשקעה ברשתות החברתיות, שעברו לטרנד ההשקעות הבא:

בעבר כשהפחדים בשוק גברו המשקיעים היו מסיטים את כספם ממניות לאג"ח, וכך היו דוחפים את הבנקים המרכזיים להפחתות ריבית, אבל נראה שהפעם זה לא ממש קורה. אולי בגלל שהמשקיעים עדיין מאוכזבים מחוסר התפקוד של שוק האג"ח ב-2022, אולי בגלל שהתרגלו בשנים האחרונות לתשואות גבוהות של שוק המניות (אג"ח ממשלת ארה"ב ל-10 שנים מציעה היום תשואה של 4.1% בלבד), ואולי בשל מרווחי האשראי הנמוכים היסטורית בשוק האג"ח הקונצרני (שנובעים בין היתר מרמת סיכון גבוהה היסטורית באג"ח הממשלתיות).

גם משפיעני הרשת והמנטורים להשקעות, אחרי ש"טחנו" את טרנד ה-S&P500, חיפשו להביא לעוקביהם תכנים חדשים, שיראו מתוחכמים יותר ואקזוטיים יותר מאשר "אג"ח". משילוב הצרכים הזה נולד לו טרנד חדש-ישן – השקעה ב"מניות דיבידנד". הרעיון פשוט, קונים מניות שמחלקות חלק מהרווח שלהן (דיבידנד) בקצב של 3-10 אחוזים בשנה (תלוי במניה). כבר זה מפתה יותר מאג"ח, ועוד עם פוטנציאל העליות של שוק המניות (רווח הון) ונראה WIN-WIN. החלק הכי יפה בשיטה הזאת הוא כשגם כששוק המניות יורד, אפשר לעצום עיניים ולהמשיך להסתכל רק על תזרים תקבולי הדיבידנד. סוג של: לא מעניין אותי מה מחיר הדלק, אני מתדלק קבוע ב-100 שקל.

הטרנד החדש הזה משתקף בפוסטים רבים ברשתות חברתיות עם תמונות של "לוחות שנה דיבידנד" (dividend calendars) שמתארות תקבולים צפויים לפי ימים. זה אפילו יוצר תחושת "FOMO" (פחד להחמיץ) את החלוקה הבאה. הטרנד כולל גם אלמנטים קהילתיים: קבוצות כמו "Dividend Gang", אתגרים כמו "בנה תיק דיבידנד ב-30 יום", והמלצות על קרנות מחלקות דיבידנדים. אבל בשוק ההון אין ארוחות חינם (מלבד פיזור) ותשואה תמיד מלווה בסיכון.

רוב המשקיעים העצמאיים לא מודעים לחסרונות ההשקעה באסטרטגיה הזאת, בניהם העלויות הנלוות לחלוקת הדיבידנד, כמו עמלות פעולה, עמלות קניה מחדש של הקרן, דמי ניהול גבוהים יותר מקרן עוקבת רגילה, ויתור על דחיית מס לרווחי החברות, תשלום מס גבוה יותר על הרווח (מס דיבידנד גבוה ממס רווח הון ולא מנוכה אינפלציה), ויתור על דחיית מס על הדיבידנדים, פגיעה בפיזור (כיוון שהתמהיל לא נקבע עפ"י גודל החברות בשוק אלא לפי שיקולי דיבידנדים), פגיעה בריבית ד'ריבית מעצם חלוקת הדיבידנדים ואי השקעתם מחדש, נזק סמוי שעלול להיות הקשה ביותר: תמריץ שלילי לחברות מביצוע השקעות ועידודן לחלק את הרווח, ועד לתמריץ מסוכן עבור מנהלי ההשקעות לבנות קרנות דיבידנד אגרסיביות יותר ויותר:

מתופעה אגבית ובריאה של חברות יציבות, בעיקר מענפים מסוימים, שמחלקות רווחים עודפים כדיבידנד, המשקיעים החלו לדרוש מכלל החברות חלוקת דיבידנד כמטרה. כפועל יוצא מנכ"לים רבים מצופים לשלם דיבידנד בכל מחיר, גם במחיר של הקרבת הצמיחה העתידית של החברה, ובמקרה הגרוע יותר חלוקת דיבידנד מזויף, שזה חלוקת הדיבידנד שלא מתוך רווחי החברה אלא מתוך הכסף של המשקיעים עצמם. השכבה השנייה של האיום היא של יצרני המוצרים הפיננסים בוול-סטריט שמזהים את "טרנד הדיבידנדים" ורוצים להציע את המוצר הסקסי ביותר. לצורך כך הם בונים קרנות דיבידנד אגרסיביות שמתמקדות בדיבידנדים גבוהים, בהתעלמות ממצב החברות או מחיריהן, ובניית מנגנוני שמבטיחות למשקיע תזרים קבוע, גם אם אלה מושגות בכלים נוספים כמו אופציות (אופציות כיסוי ואסטרטגיות "yield enhancement") שרק נראות כמו חלוקת רווח יציבה, אבל בפועל פוגעות קשה בפוטנציאל העתידי של רווחי ההון, עד כדי סיכון להפסדי הון. השילוב הזה מבטיח כמעט בוודאות שמדד דיבידנדים כזה ישיג לאורך זמן ביצועי חסר לעומת מדד המניות הרחב, ובמיוחד במונחי נטו למשקיע אחרי מיסים ועמלות. הניסיון לנתח את הסיכון הזה מביצועי העבר בעייתי, גם מכיוון שהתופעות הללו לא היו משמעותיות בעבר וגם בגלל הטיית ההישרדות, שלפיה מוצרי השקעה שהיו לא יעילים והסבו תשואות חסר לא שרדו לאורך זמן ולכן לא ניתנים לבחינה לאורך זמן. לכן למשקיעים לא נותר אלא להסתמך על ההיגיון הבריא ולהבין שמדובר בעטיפה יפה אך לא יעילה להשקעה. המסקנה היא שוב לא להתפתות לטרנדים, ולדבוק באסטרטגיית השקעות מפוזרת שמבטיחה למשקיע בניית הון בריאה עם הרבה יותר הגנות.

לאחר הזעזוע שכלכלת ישראל חוותה ברבעון השני, אז נרשמה צמיחה שלילית של 1% (קצב שנתי של 4%), מאז הנתונים הראו שיפור דרמטי.

בספטמבר דווח כי שיעור האבטלה ירד מ-3.1% ל-2.9%, השכר הממוצע למשרת שכיר קפץ ל-14,219 ₪, שיעור המשרות הפנויות עלה לרמה הגבוהה ביותר מאז אוק' 2022, סקר אמון הצרכנים רשם עליה, ורשתות השיווק דיווחו על זינוק בפדיון לשיא כל הזמנים. אבל רבים חוששים שהרע עוד לפנינו לאור ובמיוחד לאחר "הצונאמי המדיני" בספטמבר, ששיאו הגיע אולי בנאום "ספרטה" של ראש הממשלה, נתניהו.

הצונאמי המדיני התבטא בין היתר בהכרה של רבות ממדינות המערב במדינה פלסטינית, בביטול עסקאות נשק גדולות עם ישראל ובהכרזה של מספר מדינות אירופאיות כי לא יסכימו להשתתף באירוויזיון כל עוד גם ישראל תשתתף בו.

ברקע הדברים שוק ההון בתל אביב והשקל רשמו חולשה מסוימת, למען ההגינות גם על רקע כניסת צה"ל לעזה, אבל עד סוף ספטמבר כבר תיקנו את הכל ומדד ת"א-125 קרוב שוב לשיא ההיסטורי שלו, מה-9 בספטמבר, גם על רקע פרסום חלקים מתוכנית טראמפ לסיום המלחמה.

אם נשים בצד את ההסברים האלטרנטיביים, ונתמקד בסוגיית הבידוד המדיני ובשאלה עד כמה זאת מסוכנת לכלכלת ישראל, אני רוצה להציג נקודת מבט נוספת, לכך שבקונסטלציה מסוימת חרם כזה עשוי באופן פרדוקסלי להתברר דווקא כדבר חיובי לכלכלה. הדרך שבה זה עשוי לקרות דומה לדינאמיקה שהתרחשה סביב מיקומה הגבוה של ישראל באירוויזיון.

המיקום הגבוה של ישראל בדעת הקהל האירופאית איננו בהכרח תוצאה של השיר האהוב ביותר אלא לגרעין של תמיכה פוליטית בישראל, תופעה שמכונה – “אפקט פיצול הקולות”. הרעיון הוא שהתומכים בישראל יצביעו לשיר הישראלי אבל קולות המתנגדים לישראל יפוצלו בין כל יתר 22 השירים המתמודדים. כך שאם ההצבעה היתה רק בשאלה הפוליטית של פרו-ישראל או אנטי-ישראל, מספיק היה שרק אחד חלקי 21 מהמצביעים שבעד ישראל כדי שהיא תנצח באהבת הקהל. באנגלית התופעה הזאת נקראת גם ניצחון בשל פלורליות (Plurality Effect). כלומר, ניצחון לא בזכות רוב אלא בגלל פיצול ההצבעות המתחרים – מועמד המנצח רק לקח את הנתח הגדול ולא את רוב ההצבעות.

עכשיו איך זה קשור לכלכלת ישראל? בשוק גלובלי פתוח, נניח שישראל נהנית מביקוש יחסי (לדוגמה, הייטק, חקלאות מתקדמת, ביטחון, תיירות), בהתאמה ליעילות הכלכלית שלה. כאשר יש על ישראל חרם ונניח שחלק גדול מהעולם מחרים את ישראל (ומפסיק לצרוך ממנה) סביר שנתח מסוים מהביקוש נפגע. מצד שני אפשר גם להניח שיש גרעין עיקש שיתעקש במצב כזה לצרוך דווקא מישראל, כדוגמת חלקים גדולים מיהדות התפוצות, ממשלות פרו-ישראליות (כמו ארה"ב, הונגריה, איטליה, ארגנטינה…), אזרחים זרים, כמו אוונגליסטים, וכדומה, ישראל עשויה לגלות שסך הביקוש המצרפי אליה דווקא גבר, מה שמכונה "אפקט ריכוז הביקוש".

דוגמה מרתקת מהתחום הצרכני לתופעת הפלורליות היא חרם שחוותה חברת Goya Foods בארה"ב, לאחר שב-2020 תמכה בפומבי בטראמפ, וחוותה ירידה של 20% במכירות. דווקא אותו חרם הוביל ל"אפקט פלורליות" בקרב קבוצה קטנה של תומכי טראמפ (בעיקר אוונגליסטים וקהילות שמרניות), שהציפו את החנויות של Goya Foods וגרמו למכירות שלה לחזור ולזנק ב-400%.

התופעה הזאת יכולה להתרחש באופן טבעי, כפי שכבר ראינו אותה מתרחשת Goya Foods , וגם בישראל, למשל בהשקעת הענק של ריי דאליו במניות הבורסה בתל-אביב, השקעות ענק של יהדות התפוצות, ואפילו הסיוע החריג מארה"ב עשוי להיות מיוחס לתגובת נגד לחרמות על ישראל. ועדיין, ממשלת ישראל יכולה לתמוך באפקט הזה באופן אקטיבי, בדיוק כפי ש-BDS תומך במתנגדים לישראל באמצעות פרסום כלים להחרמה. ישראל יכולה לדוגמה, להזכיר לתומכיה ש"תמיכה בישראל היא תמיכה בחירות ובדמוקרטיה", למתג סדרת אג"ח מסויימת כסדרה ייעודית לסיוע בטחוני, הקמת קרנות השקעה מסוג -Pro Israel לשיקום העוטף, או להשקעה בתעשייה הביטחונית הישראלית, השקעות שיכנסו למשל בנעליהן של קרנות הפנסיה הסקנדינביות הנסוגות.

עד כה הצגנו את שני קצוות המתרס, המחרימים והתומכים, ועדיין צריך לזכור משהו מאד חשוב, שרוב האנשים בעולם נמצאים באמצע, בין אם כאלה שבכלל לא מתעניינים בסוגיה הישראלית ובין אם כאלה שכן מתעניינים ואף אולי מחזיקים באידיאולוגיה אנטי ישראלית אך הם "צרכנים פרגמטיים". כלומר פרטיים ומדינות שהשיקול המרכזי שלהם הוא רק תועלת וערך כלכלי – "הכסף מדבר", שזה (לטוב ולרע) רוב רובו של הביקוש מישראל.

בחודש ספטמבר פורסם עדכון שלילי לצמיחה של כלכלת ישראל ברבעון השני, ל-1%-, או בקצב שנתי שלילי של 4%. זה מגיע לאחר צמיחה אנמית ב-2024, של 1% בלבד, ותחזית אנמית של בנק ישראל מחודש ספטמבר לצמיחה של 2.5% בלבד ב-2025 כולה. על פניו זה נראה מוזר ביחס לזינוק בשוק המניות המקומי, ובמיוחד שבנק ישראל ממשיך להתעקש לא להוריד את הריבית והותיר אותה בחודש ספטמבר על 4.50% (למרות התקררות האינפלציה המקומית אל תוך טווח היעד שלו ל – 2.9%), והזינוק בשקל, אבל נתוני הצמיחה לאו- דווקא משקפים את הערך שהשיגו החברות שנסחרות בבורסה, או את ירידות פרמיות הסיכון שהשוק דורש מישראל. דוגמה מעניינת לערך שנוצר ולא מיוצג בנתוני התמ"ג ואפילו לא בשוק ההון הוא הערך העצום שישראל השיגה בשנתיים האלה בניסיון צבאי. אילו צה"ל היה נסחר בבורסה סביר להניח שהמניה שלו הייתה מרקיעה שחקים ואם ישראל הייתה צריכה לקנות צבא עם ניסיון כזה הוא היה עולה מאות מיליארדי שקלים. אבל האם מלבד סיסמאות יש דרך לאמוד כמה שווה צבא כזה? הקרבות האחרונים של צה"ל, מול החות'ים ומול איראן עשויים לתת לכך אינדיקציה:

סעודיה נמצאת בעשירייה הראשונה בעולם בהוצאה צבאית, עם תקציב שנתי שגדול בשגרה פי 3 מזה של ישראל, למעלה מ־70 מיליארד דולר בשנת 2023. למרות התקציב הענק הזה היא והקואליציה שלה חוו מאז 2015 כישלון במערכה הצבאית מול החות'ים בתימן. הקואליציה הזאת פעלה בהפצצות אוויריות, במצור ימי ובתמיכה בכוחות התנגדות מקומיים, אך החות'ים לא רק שלא התקפלו אלא המשיכו להתחזק, לשכלל ולהגדיל את יכולות הטילים והמל"טים שלהם (באמצעות איראן), ולפגוע עמוק יותר ויותר בתוך השטח הסעודי (כולל מתקפות על שדות נפט, נמלי תעופה, מתקני מים וחשמל) ולגרום לסעודיה למשבר אסטרטגי קשה (עם ארמקו).

לעומת הצבא הסעודי, הצבא הישראלי, עם תקציב שיגרתי נמוך בהרבה, של כ-25–30 מיליארד דולר בשנה, הצליח להנחית על הח'ותים מכות קטלניות בהרבה והסגה משמעותית שלהם לאחור. כולל פגיעה קשה ביכולת השיגור, האחסון וההצטיידות שלהם, יירוט של כמעט כל השיגורים שכן הצליחו לממש, ולפגוע בשרשרת הפיקוד שלהם. בחודש ספטמבר לאחר שב-28 באוגוסט ישראל חיסלה 12 אנשי ממשל בכירים מתוך כ-16 שרים בקבינט החות’י, כולל ראש הממשלה אל־ רַהַווי, החות'ים שיגרו במהלך ספטמבר לעבר ישראל כ-22–30 טילים וכטב"מים ב-10–12 אירועים שונים. מתוך כל אלה רק 3 פגעו בשטח ישראל. כמובן שהמערכה בתימן עדיין לא הסתיימה, אך די ברור שהכח הצבאי שצה"ל הפעיל התגלה כאפקטיבי הרבה יותר מהסעודי.

ואכן, גם מדדי השוואה צבאית בינלאומיים מדרגים את עוצמתו של צה"ל גבוהה יותר לעומת הצבא הסעודי, לפי Global Firepower 2025 צה"ל מדורג במקום ה-15 בעולם ואילו הצבא הסעודי במקום ה-24.

האפקטיביות של כח צבאי היא בעצם היכולת שלו להשתמש ביעילות בכלים, המודיעין וכח האדם שעומד לרשותו. צה"ל התגלה בין היתר כיעיל יותר בסנכרון הכוחות שלו, באיסוף המודיעין, ובפרט שיתוף הפעולה עם האוכלוסייה המקומית, שימוש ביכולות סייבר, גמישות לשינויים ושימוש בטכנולוגיות מתקדמות.

אפקטיביות כזאת צבאות יכולים לרכוש באימונים יקרים, בשיתוף ידע, במחקר, אך בעיקר ע"י ניסיון בשדה הקרב. אם נניח שכל הצבאות מתאמנים בצורה דומה, וידע זולג ועובר בצורה דומה, נראה שרוב ההבדל באפקטיביות נובע מהבדלי הניסיון בלחימה. למשל, אחת המומחיות הבולטות של ישראל היא הפעלת משתפי פעולה בשטח האויב, ישראל הצליחה בפרק זמן קצר יחסית לגייס סוכנים ומשתפי פעולה בתימן, המספקים מודיעין אנושי איכותי, ומאפשר לצה"ל לתקוף ביעילות. זהו יתרון עצום לעומת סעודיה, שלא מיומנת ולא הצליחה לחדור לעומק החברה התימנית.

מקרה בוחן נוסף הייתה הלחימה הישירה של ישראל מול איראן. בשונה מסעודיה, הצבא האיראני מדורג כבר ברמה הרבה יותר גבוהה, ולמעשה במיקום די דומה לזה של צה"ל (מקום 16 בעולם). ועדיין צה"ל הציג עליונות צבאית בולטת מול איראן, עד כדי כך שהיה נראה שמדינות רבות החלו להירתע מישראל, בניהן פקיסטן, כששר הביטחון שלה, חוואג'ה אסיף, מיהר להודיע לאחר התקיפה שאיסלמבאד לא תתחיל בשיתוף פעולה צבאי חדש עם איראן, סעודיה, שמיהרה לחתום הסכם הגנה עם פקיסטן, רוסיה, כשפוטין מיהר להפגין קשרים תרבותיים עם ישראלי, כשציין שהיא “מדינה כמעט דוברת רוסית", לבנון, שהודיעה שהסכסוך הפלסטיני "אינו עניין לבנוני ישיר", סוריה, שבהצהרות רשמיות אמרה שהיא "אינה מחפשת מלחמה עם ישראל", מצרים, שמיהרה להציע הקמת קואליציה ערבית בסגנון נאט"ו, תורכיה, שמיהרה לצאת למסע הצטיידות, ואפילו קטאר שהותקפה ישירות ע"י ישראל הפגינה חולשה ופחד כשבמקום לאיים בתגובה צבאית, מיהרה להסכים להישאר מתווכת, "תמורת התנצלות".

לסיכום, אפשר לחשוב ששנת 2024-25 היו במובן מסוים שנים אבודות לצמיחה, אך אם לוקחים בחשבון את הערך הכלכלי העצום שנוצר בהן בניסיון צבאי, שאיננו משתקף בנתוני התוצר, אפשר להעריך שאולי הן לא היו כל כך אבודות.

הסקירה כוללת תחזיות והערכות המהוות מידע צופה פני עתיד, כהגדרת מונח זה בחוק ניירות ערך, תשכ"ח-1968, אשר נשענות על נתונים הנמצאים בידי פרופיט למועד זה. התממשותן של תחזיות והערכות אלה אינה בשליטת פרופיט ומטבע הדברים הן עשויות שלא להתממש או להתממש באופן חלקי או שונה מכפי שיתואר בסיקרה. אין בתוכן משום תחליף לייעוץ ו/או שיווק פנסיוני ו/או שיווק השקעות ו/או ייעוץ מס המותאם ללקוח או המלצה בנוגע לכדאיות השקעה במוצרים פנסיוניים או פיננסים כלשהם, ואין בדברים משום הזמנה או הצעה לביצוע פעולות במוצרים פנסיוניים או פיננסים כלשהם. לעורך הסקירה – ו/או לפרופיט עשוי להיות עניין אישי בנושא הסקירה. אין באמור להוות התחייבות לתשואה, ואין במידע על תשואות שהושגו בעבר כדי להעיד על תשואות שתושגנה בעתיד. המידע המוצג הוא חומר מסייע בלבד, הנשען על אומדנים והערכות החברה שמטבע הדברים, אפשר ויתבררו כחסרים או בלתי מעודכנים וכן עלולות להתגלות סטיות בין ההערכות המובאות במידע לבין התוצאות בפועל. אין לראות במידע זה כעובדתי או כמידע שלם וממצה של ההיבטים הכרוכים בניירות ערך ו/או בנכסים הפיננסיים או הפנסיוניים המוזכרים בו.

אין באמור למצות ו/או להחליף את הוראות ההסדר התחיקתי. אין להעתיק ו/או להפיץ ו/או לשדר ו/או לפרסם את האמור, ללא קבלת אישור מראש ובכתב מאת פרופיט.

העושה שימוש במידע עושה זאת על אחריותו בלבד.