הנתונים הכלכליים שפורסמו בארה"ב בחודש מאי לימדו על האטה מעבר למצופה, בלטו נתוני צמיחת התמ"ג שהאט ל-1.3% (הערכה הייתה ל-1.6%) והמכירות הקמעונאיות (0.0% לעומת צפי ל-0.4%).

גם בראייה קדימה קשה לראות מנועי צריכה משמעותיים כשדו"ח המשרות החדשות לימד על האטה (175,000 לעומת תחזית של 240,000 משרות), באופן דומה הגידול בשכר האט (0.2% לעומת צפי ל- 0.3%) וההכנסה הפנויה של ציבור מתחילת השנה ירדה לקצב שנתי של 3.2% בלבד (לעומת קצב של 6%-8% בשנת 2023).

גם צריכה ע"ח חובות או חיסכון תתקשה להיות כשקצב הגידול באשראי הצרכני האט ועודפי החיסכון של הציבור מהקורונה נסתיימו. למעשה החסכון השוטף של הציבור כשיעור מההכנסה הפנויה ירד כעת לאחת הרמות הנמוכות בהיסטוריה.

סימני ההאטה השתקפו גם בהמשך התקררות האינפלציה, כשליבת מדד מחירי הצריכה (PCE) האטה באפריל לשינוי שנתי של 2.8% (בעיקר בלטה האטה בשכר הדירה).

למרות ההאטה והתקררות האינפלציה הבנק הפדרלי המשיך במדינות ריבית זהירה כשהיו"ר, פאוול, אמר שהוועדה מחפשת לבחון שהאינפלציה אכן מתקרבת ליעד של ה-2%, וכי יתכן שהיא תצטרך יותר זמן בריבית הנוכחית כדי להגיע לשם (חשוב לזכור שפגישת חברי הפד במאי התבססה עדיין על נתוני האינפלציה של מרץ שהיו כזכור "דביקים" יחסית). החוזים עתידיים על ריבית הפד מתמחרים כעת סיכוי של 60% להורדה רק בהחלטה בספטמבר. התשואה ל-10 שנים נותרה יציבה יחסית במאי – על 4.50%.

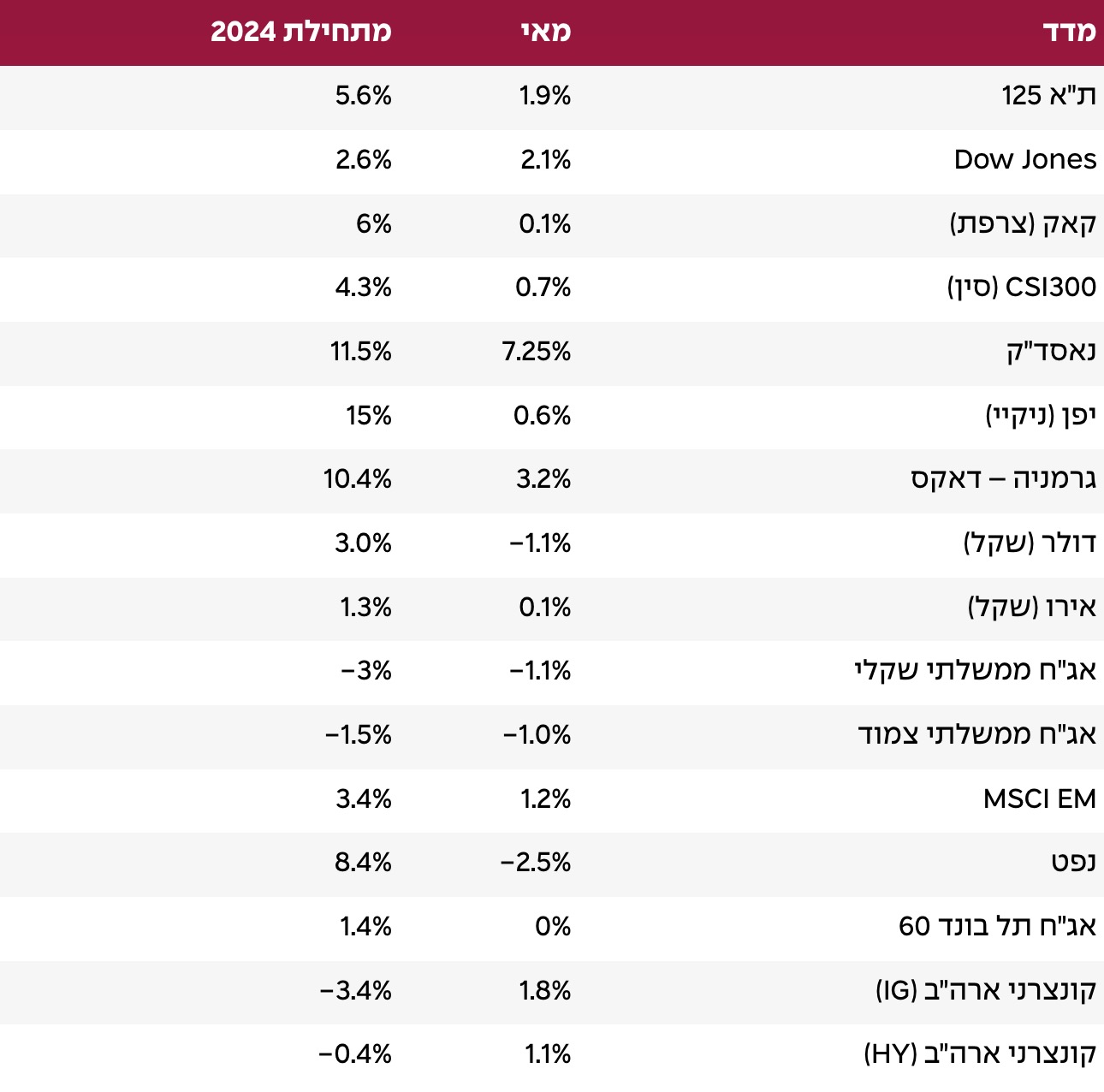

למרות סימני האטה במאי והעיכוב המתמשך בעיתוי המעבר להפחתות ריבית שוקי המניות חזרו ברובם לעליות, לאחר הירידות שנרשמו כזכור באפריל. בחזרה לעליות תמכו פרסומי דו"חות החברות לרבעון הראשון כש-78% מאלה ב-S&P500 הכו מסתבר את תחזיות הרווח למניה (על פי נתוני FactSet), עם צמיחה של 5.9% (לעומת תחזיות ל- 3.4%).

אלא שבניכוי 7 החברות הכוכבות מתחום ה-AI ה-"Magnificent 7", שיעור צמיחת הרווח הממוצע עבור 493 האחרות היה בכלל שלילי (1.80%-). ההצלחה של אותן 7 כוכבות AI תרמה כנראה לכך ש-191 מחברות ה- S&P 500 הדגישו בשיחות למשקיעים את פעילותן בעולמות ה- "AI".

למרות הניסיון להדגיש את הפעילות בנושא סקרי חברות בנושאי אימוץ ה-AI מלמדים על קשיים רבים. אימוץ כזה ידרוש מהחברות השקעות ענק בהתאמת המערכות ובשיטות העבודה כשרובן לא יודעות בכלל איך ה-AI רלוונטי לעסק שלהן ורובן בצעדים ראשוניים מאד כמו איסוף מידע רלוונטי ואפיון הצורך. כלומר נטל ההוכחה של הטכנולוגיה החדשה עדיין גבוה.

אם בהמשך נגלה שמהפכת ה-AI אכן מתפשטת לענפים נוספים בהחלט אפשרי שנראה גל עליות נוסף בשווקים ולהיפך, אם נגלה שאימוץ הטכנולוגיה נדחה ושהתרגום שלו לרווחים פחות מוצלח מזה שהשווקים תמחרו אנו עלולים לראות את השווקים נסוגים.

למעשה מתחילת השנה מדד המניות עתיר הטכנולוגיה ה-S&P500 רשם ביצועי חסר לעומת שוק המניות האירופאי (MSCI-Europe- EX-UK) ולעומת שוק המניות היפני. באירופה המשקיעים נהנים באופן דומה לארה"ב מדו"חות טובים של החברות אך גם מנתוני מאקרו משתפרים (במיוחד במגזר השירותים), מהערכות אופטימיות יותר להפחתות ריבית כבר בקרוב ובטח מתמחור זול יותר למניות, מה שמדגיש שוב את החשיבות של פיזור השקעות, גם כשרבים בקונספציה ששוק המניות האמריקאי והדולר תמיד ישיגו תשואות חיוביות וגבוהות ואין צורך להתגונן.

בחודש מאי פורסמו נתוני הצמיחה לרבעון הראשון שלימדו שכלכלת ישראל לא פראיירית, התמ"ג עלה בשיעור שנתי של 14.1% והתמ"ג העסקי ב-21%.

את הצמיחה משכו הצריכה הפרטית (+26.3%) וההשקעות (49.2%).

עם זאת, הצריכה הפרטית עדיין נמוכה ב-2.1% לעומת רמתה טרום המלחמה וההשקעות ב-13.8%. גם היצוא נמוך עדיין ב-8.6%. בשלב הזה הכלכלנים חלוקים אם ההתאוששות תוכל להימשך גם ברבעונים הבאים ותוך כמה זמן נסגור את הפער.

הפאסימיים מציינים בין היתר את התמיכה שנתוני הצריכה קיבלו ברבעון הראשון מתשלומים חד פעמים לחיילי המילואים, מאינדיקציות של נתוני כרטיסי האשראי להיחלשות הצריכה, התייקרות עלויות המימון של המדינה ושל הסקטור הפרטי, העלאות המיסים המתוכננות וכמובן את השפעות המשך המלחמה.

האופטימיים (ואני בתוכם) מציינים את שוק העבודה החזק (שיעור האבטלה ירד באפריל לכ-3.1%, שיעור המשרות הפנויות והשכר הממוצע במשק מזנקים, את המשך הכספים שהמדינה מתוכננת להעביר לפיצוי ושיקום העוטף, את הסיוע האמריקאי וסיוע מיהדות התפוצות שנמשך, תיקון צפוי בהיקף ההשקעות ובהזמנות ציוד בטחוני מישראל ופוטנציאל גבוה להסכמי נורמליזציה עם ישראל, שיובילו לזינוק בביטחון.

השקל נטה להתחזקות מול סל המטבעות של בנק ישראל, אינדיקציה נוספת לאיתנות של כלכלת ישראל. אומנם חברת הדירוג S&P הורידה גם היא את הדירוג של ישראל, מ -AA ל: +A (כשהתחזית נותרה “שלילית”), אך סביר להניח שזהו דירוג זמני לתקופת המלחמה ולא ילווה אותנו גם אחריה. עוד בישראל, ציפיות האינפלציה נטו במאי לעליה וזאת לשנה הקרובה עומדת על כ-3.0% ולטווח של 10 שנים על 2.6%.

זהו טווח שיקשה על בנק ישראל להוריד ריבית ובטח לא בקצב מהיר. אנחנו מעריכים כי הוא יחכה להפחתת ריבית בארה"ב, כלומר שיחכה עם הפחתה נוספת לאזור ספטמבר, כמובן בהתאם להתפתחויות שיהיו עד אז.

הסקירה כוללת תחזיות והערכות המהוות מידע צופה פני עתיד, כהגדרת מונח זה בחוק ניירות ערך, תשכ"ח-1968, אשר נשענות על נתונים הנמצאים בידי פרופיט למועד זה. התממשותן של תחזיות והערכות אלה אינה בשליטת פרופיט ומטבע הדברים הן עשויות שלא להתממש או להתממש באופן חלקי או שונה מכפי שיתואר בסיקרה. אין בתוכן משום תחליף לייעוץ ו/או שיווק פנסיוני ו/או שיווק השקעות ו/או ייעוץ מס המותאם ללקוח או המלצה בנוגע לכדאיות השקעה במוצרים פנסיוניים או פיננסים כלשהם, ואין בדברים משום הזמנה או הצעה לביצוע פעולות במוצרים פנסיוניים או פיננסים כלשהם. לעורך הסקירה – ו/או לפרופיט עשוי להיות עניין אישי בנושא הסקירה. אין באמור להוות התחייבות לתשואה, ואין במידע על תשואות שהושגו בעבר כדי להעיד על תשואות שתושגנה בעתיד. המידע המוצג הוא חומר מסייע בלבד, הנשען על אומדנים והערכות החברה שמטבע הדברים, אפשר ויתבררו כחסרים או בלתי מעודכנים וכן עלולות להתגלות סטיות בין ההערכות המובאות במידע לבין התוצאות בפועל. אין לראות במידע זה כעובדתי או כמידע שלם וממצה של ההיבטים הכרוכים בניירות ערך ו/או בנכסים הפיננסיים או הפנסיוניים המוזכרים בו.

אין באמור למצות ו/או להחליף את הוראות ההסדר התחיקתי. אין להעתיק ו/או להפיץ ו/או לשדר ו/או לפרסם את האמור, ללא קבלת אישור מראש ובכתב מאת פרופיט.

העושה שימוש במידע עושה זאת על אחריותו בלבד.